Si te gustan las criptomonedas, es probable que hayas tenido un conocido que afirmó rotundamente que había días mejores para comerciar o comprar Bitcoin (BTC) . Para algunos, es un día específico de la semana, para otros es el fin de semana... Puede que en algún momento nos haya hecho sonreír, pero ¿alguna vez te has preguntado seriamente si ciertos días son más propicios que otros para operar con ¿Bitcoin?

¿Qué es el "Efecto Fin de Semana" en las finanzas tradicionales?

En el mundo de las inversiones bursátiles tradicionales, está bien documentado que ciertos días de la semana son generalmente más rentables que otros. Por ejemplo, el "Efecto de fin de semana" es un fenómeno de mercado que sugiere que los rendimientos de las acciones el lunes suelen ser más bajos que los del viernes anterior. Las empresas a menudo tienden a "enterrar" las malas noticias publicándolas los viernes por la noche, después del cierre del mercado.

Aunque el mercado de criptomonedas nunca duerme, ¿se ha deslizado el mismo "sesgo de día" en los mercados de activos digitales? ¿Se aplican las reglas de las finanzas tradicionales a Bitcoin y altcoins? ¿Comprar monedas y otros tokens el lunes y venderlos antes del fin de semana es una estrategia ganadora? ¿Cuáles son los axiomas del "día de la semana" que rigen el criptomercado? Tratemos de responder la pregunta con hechos y con números.

Correlación entre BTC y Mercados Financieros

¿Qué es Bitcoin?

Para aquellos que se encuentren con este artículo y no lo sepan, Bitcoin es un activo digital descentralizado (criptomoneda), libre de gobierno y bancos centrales, que se basa en la tecnología blockchain para transacciones seguras y transparentes. Pionero, ha provocado una revolución global, desafiando los sistemas financieros tradicionales.

¿Cuáles son las peculiaridades de los criptomercados?

A diferencia de los mercados tradicionales, Bitcoin está descentralizado, lo que significa que no depende de ningún gobierno, empresa o institución centralizada (banco, bolsa). Se negocia las 24 horas del día, los 7 días de la semana a nivel mundial y estas características únicas dan lugar a sus propios patrones y tendencias, formando un universo separado de las finanzas tradicionales, con su propia dinámica de mercado.

En el mundo de las criptomonedas, Bitcoin se usa a menudo como un proxy para todo el mercado, ya que dicta en gran medida los movimientos de precios de la mayoría de las monedas alternativas a lo largo del tiempo. Sin embargo, a pesar de la similitud con los mercados financieros tradicionales, queda por ver si el "Efecto de fin de semana" también se aplica a las criptomonedas.

¿Cuáles son las relaciones entre Bitcoin y los Mercados Tradicionales?

Aunque Bitcoin a menudo se considera un activo de "refugio seguro" durante las crisis económicas, similar al oro en el mercado tradicional, la conexión entre Bitcoin y los mercados financieros tradicionales ha variado con el tiempo. Por ejemplo, la crisis financiera provocada por la pandemia de COVID-19 en 2020 o durante la guerra en Ucrania en 2022, Bitcoin y los mercados financieros tradicionales mostraron una asociación, cayendo ambos al mismo tiempo. Sin embargo, esta realización no es constante y puede variar según las condiciones del mercado y otros factores externos.

Así que la pregunta sigue siendo:

¿Hay un "mejor día" para comprar Bitcoin?

Comprender la dinámica de precios durante la semana

La dinámica temporal de los precios de las criptomonedas es una faceta esencial para comprender el comportamiento del mercado de criptomonedas. Estas dinámicas están influenciadas por una serie de factores que pronto podrían analizar.

¿Cuál es el impacto de la psicología en el mercado criptográfico?

La psicología del mercado juega un papel crucial en las fluctuaciones de los precios de las criptomonedas. El sentimiento del mercado puede variar de un día a otro, y cada día trae una dinámica diferente.

Por ejemplo, el lunes suele verse como un día de entusiasmo y vigor, donde los comerciantes regresan después del fin de semana, listos para invertir y asumir riesgos. Este sentimiento puede conducir a un aumento en los precios de las criptomonedas.

Por el contrario, la mitad de la semana, como el miércoles, a menudo puede estar marcado por una disminución en la actividad comercial. Los comerciantes podrían estar menos inclinados a asumir riesgos, lo que podría conducir a una disminución de los precios de las criptomonedas.

Estas tendencias no son absolutas y pueden verse influenciadas por una multitud de otros factores. Sin embargo, es importante comprender que los precios son impulsados en gran medida por humanos (noticias de todo tipo, entusiasmo general, fatalismo, estado de reposo...) y comprender esto puede ayudar a explicar las fluctuaciones desiguales de los precios de un día para otro.

¿Hay un efecto de fin de semana en el comercio de criptomonedas?

Como se mencionó anteriormente, el efecto fin de semana es un fenómeno bien conocido en los mercados financieros tradicionales, donde la actividad comercial tiende a disminuir significativamente durante el fin de semana. Esto se debe principalmente al hecho de que muchas instituciones financieras y casas de cambio están cerradas durante el fin de semana.

Sin embargo, en el mundo de las criptomonedas, el comercio está abierto las 24 horas del día, los 7 días de la semana. Las criptomonedas están descentralizadas y no están vinculadas a un intercambio en particular, por lo que se pueden intercambiar en cualquier momento.

Esto significa que el comportamiento del mercado de criptomonedas puede variar con el mercado tradicional durante el fin de semana. De hecho, a pesar de que muchos actores e individuos tienden a pausar el comercio durante el fin de semana, la mayor parte del volumen (más del 60%) permanece presente los sábados y domingos.

Por lo tanto, es razonable pensar que si existe un "efecto de fin de semana" en el mercado de criptomonedas, difiere significativamente del observado en los mercados financieros tradicionales.

El impacto de las zonas horarias globales en BTC

A diferencia de los mercados financieros tradicionales, el mercado de criptomonedas está abierto continuamente. Como resultado, el comercio de criptomonedas puede verse influenciado por las zonas horarias globales .

Por ejemplo, un aumento en la actividad comercial en Australia el lunes por la mañana puede coincidir con una menor actividad comercial el domingo por la noche en Estados Unidos. De manera similar, un aumento en la actividad comercial en Asia por la mañana puede coincidir con la noche en Europa, lo que puede resultar en variaciones de precios.

En general, se acepta que las zonas comerciales asiáticas son en su mayoría bajistas, mientras que las zonas comerciales estadounidenses o europeas son alcistas. De hecho, el mercado se divide en tres períodos de máxima actividad: Asia, Europa y América del Norte. Un análisis exhaustivo del impacto de estas zonas comerciales en los precios de bitcoin desde enero de 2019 revela que la tasa de retorno promedio por hora en el mercado estadounidense fue del 0,25 %, mientras que la tasa de retorno promedio en el mercado asiático fue del -0,08 %.

Otro factor a considerar es que los mineros de Bitcoin se concentran principalmente en el Este. Estos mineros necesitan vender sus propios bitcoins para respaldar su actividad, lo que puede provocar una caída de los precios en las zonas comerciales asiáticas. Hay relativamente pocos mineros en los Estados Unidos, por lo que el mercado estadounidense registra menos ventas, lo que también puede explicar los retornos positivos.

¿Hay un día más rentable que otros?

El artículo de Santiment, " Backtesting the week: What days are best for trading crypto? ", explora el concepto de una estrategia comercial basada en los días de la semana para Bitcoin y otras criptomonedas. Este concepto se basa en la idea de que existe un "sesgo del día de la semana" en el mercado de criptomonedas, similar a lo que se observa en el mercado de valores tradicional.

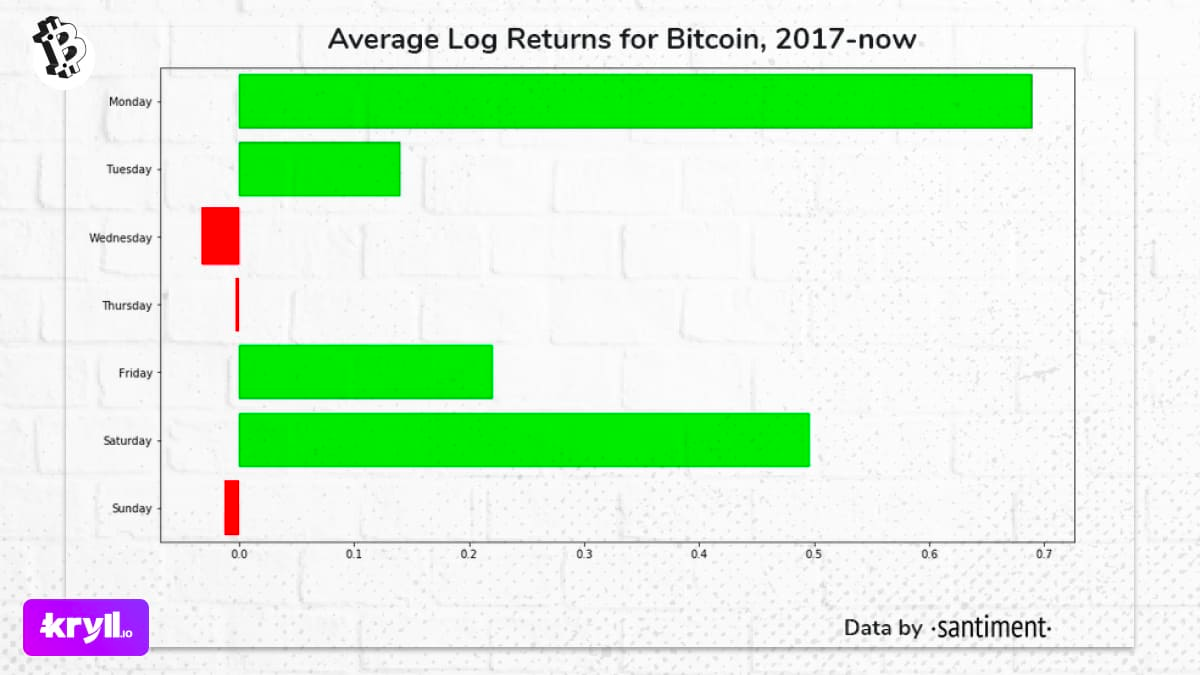

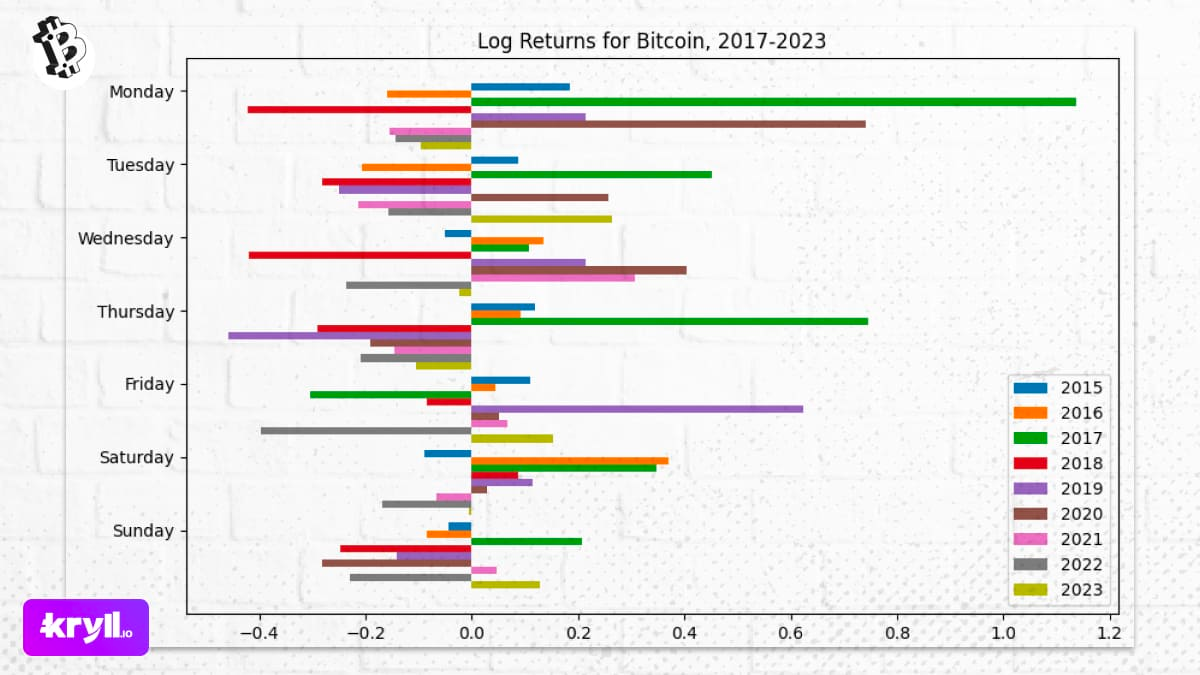

El artículo examina los rendimientos promedio de BTC para cada día de la semana desde 2017. Se encontró que los lunes y sábados fueron los días más rentables, con rendimientos promedio de +0,69 % y +0,5 %, respectivamente. Por otro lado, el miércoles fue identificado como el día de menor rendimiento.

¿Una estrategia que supera a Bitcoin HOLD?

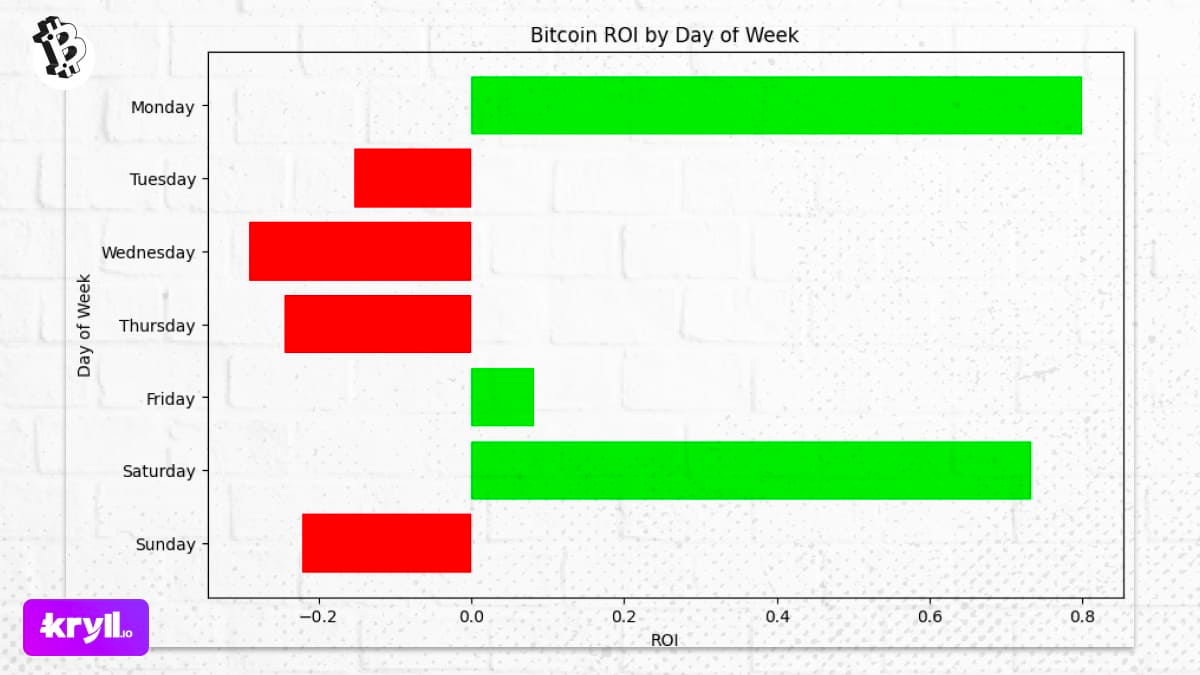

Estos estudios de investigación a plazo basados en los rendimientos diarios de Bitcoin han demostrado que ciertas estrategias comerciales basadas en el día de la semana superarán una estrategia de inversión a largo plazo, como "hodling" (retención a largo de Bitcoin) , en contextos ciertos. Por ejemplo, el estudio apareció que una estrategia de comprar Bitcoin solo los lunes y sábados y venderlo al final del día habría generado una ganancia del 68 % entre 2018 y 2019, mientras que hodling habría resultado en una pérdida de alrededor del 38 %. % en el mismo período.

Para evitar el sesgo retrospectivo, el artículo también probó la estrategia de 2018 utilizando datos de 2016 a 2017. Los resultados de esta simulación también fueron prometedores, con una ligera pérdida de -4 % en comparación con una pérdida de -38 % para HODL.

Sin embargo, cuando se aplica durante un período más largo (por ejemplo, a partir de 2017), esta estrategia no superaría el rendimiento de HODLing, pero reduciría significativamente la volatilidad y, por lo tanto, mejoraría la relación ganancia/riesgo.

Reproduzcamos el experimento.

Para validar y refinar este experimento, primero reproducirlo. Teniendo acceso a todos los datos del mercado de Bitcoin desde 2015 en Kryll.io , intentamos confirmar los resultados de este análisis y verificar su rigor científico.

Es esencial tener en cuenta las tarifas de compra y venta para obtener una imagen precisa del rendimiento comercial diario real. De hecho, plataformas como Binance o Bybit cobran comisiones por cada transacción. Por ejemplo, Binance cobra una comisión del 0,1% al comprar o vender BTC. Cada transacción genera una pérdida del 0,1% del valor al comprar y una pérdida adicional del 0,1% al vender. En otros intercambios, mis tarifas pueden afectar rápidamente los resultados, con Coinbase, por ejemplo, tomando entre 40bps y 60bps (0.4% y 0.6%) para una cuenta básica (0-10k $).

Para evitar cualquier sesgo en nuestros cálculos, debemos integrar estas tarifas en nuestra fórmula de cálculo de rendimiento diario:

rendimiento = ((cerrar * 0.999) - (abrir * 1.01)) / abrir

Lo primero que notamos al reproducir este experimento es que nuestros resultados difieren ligeramente de los de Jan.S (el autor del artículo). Esta diferencia puede explicarse por el hecho de que usamos una plataforma de intercambio diferente a la de él y/o que el rango de tiempo analizado no es exactamente el mismo. No obstante, obtenemos una imagen bastante similar, siendo el lunes y el sábado como días ideales de actuación.

¿Este fenómeno sigue vigente en 2023?

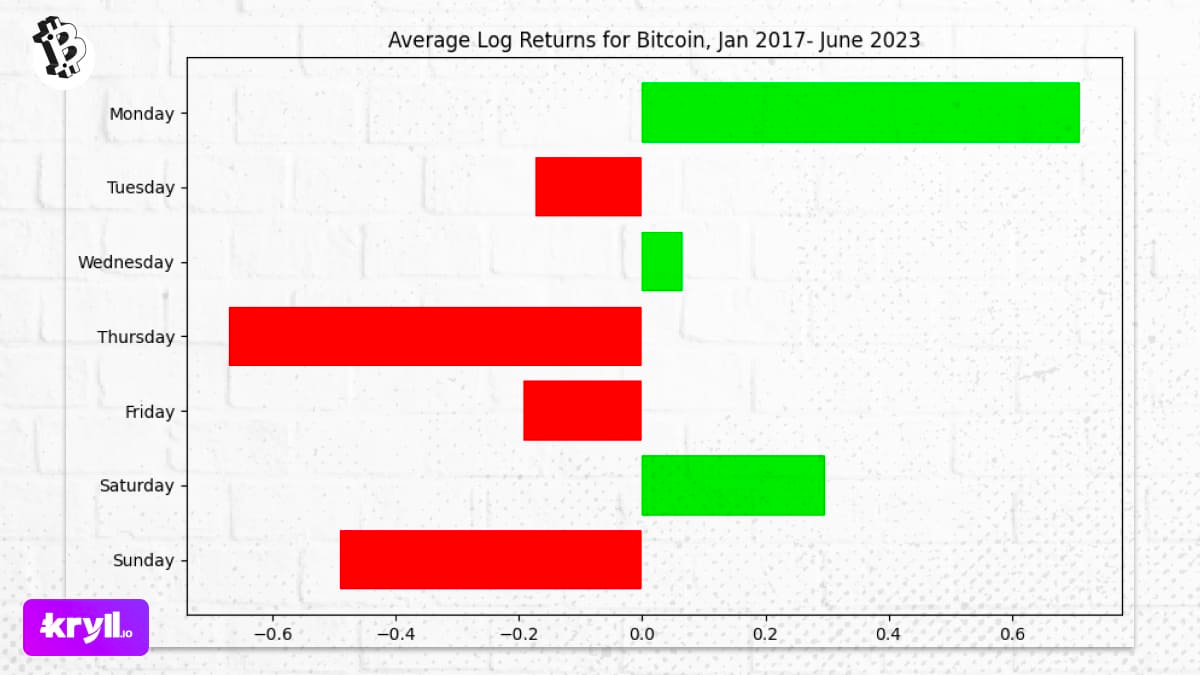

Al igual que con cualquier estrategia comercial o de inversión, el rendimiento pasado no garantiza el rendimiento futuro. Por lo tanto, es interesante observar lo que ha sucedido durante un período de tiempo más largo. Con esto en mente, hemos extendido el análisis hasta junio de 2023. Esto es lo que podemos observar:

Lo primero que nos llama la atención es que lunes y sábado siguen siendo los días más rentables. Sin embargo, se observa que el sábado ha perdido gran parte de su rendimiento y que el lunes ha bajado de un RoI medio del 0,8% al 0,71%. Esto sugiere pérdidas los años 2020 a 2023. También se observa que Wednesday ha vuelto a la rentabilidad a pesar de su muy pobre desempeño entre 2017 y 2019. Pero, ¿cómo se explican estos movimientos? ¿Siguen siendo días ganadores los lunes y sábados?

¿Qué ha cambiado con Bitcoin entre 2020 y 2023?

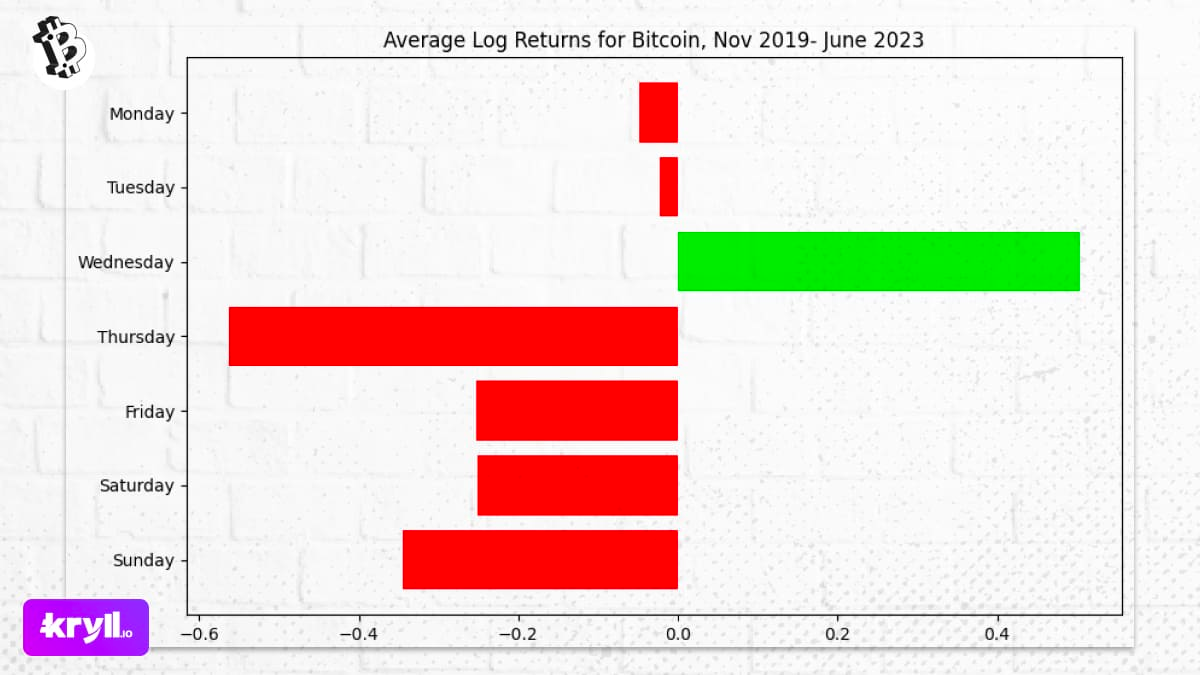

Para comprender estas diferencias, es interesante ver qué sucedió solo durante el período del 6 de noviembre de 2019 al 22 de junio de 2023.

Lo primero que notamos aquí es que el lunes y el sábado han desaparecido por completo del gráfico como días "ganadores". Sin embargo, todavía aparecían en el gráfico anterior (titulado "Devoluciones diarias de BTC entre el 1 de enero de 2017 y el 22 de junio de 2023") como días "ganadores" durante ese período. Pero esto ya no fue así entre 2020 y 2023...

Nos damos cuenta entonces de un primer problema en el planteamiento de este tipo de estudios: el uso de la "rentabilidad media" en un período tan amplio como 2017-2023 permite tener una idea de los días que destacan en promedio, pero introduce un problema importante, el de la distribución de los resultados.

¿Cuáles son los sesgos de este tipo de investigación?

El primer sesgo que observamos es el fenómeno comúnmente observado en las finanzas, llamado " sesgo de supervivencia ". En otras palabras, los desempeños de los primeros años pueden eclipsar desempeños más recientes debido a su importancia numérica. En nuestro caso, las rentabilidades del lunes en 2017 tienen un impacto considerable en el resto del análisis y llevan la rentabilidad media del lunes al 0,8%, aunque solo se ha producido una vez más en 2020.

Otra fuente de sesgo podría ser el "sesgo de evento". En el contexto de las criptomonedas, los anuncios importantes o los eventos inesperados pueden provocar grandes fluctuaciones de precios en muy poco tiempo. Por ejemplo, un anuncio de regulación de criptomonedas por parte de un país importante o la piratería de un importante intercambio de criptomonedas podría provocar una caída o un aumento repentino del precio. Estos eventos únicos pueden sesgar significativamente los promedios, particularmente en un mercado volátil como el de las criptomonedas. Pueden hacer que ciertos días específicos sean excepcionalmente buenos o malos, independientemente de cuál sea el rendimiento "normal" de ese día.Estos sesgos pueden conducir a una sobrevaloración o infravaloración del rendimiento real de una estrategia comercial basada en los días de la semana.

Finalmente, otro sesgo podría ser el " sesgo de tiempo " o " sesgo de período de estudio ". Este sesgo ocurre cuando el período de tiempo elegido para el estudio puede influir en los resultados. Por ejemplo, un análisis del desempeño de Bitcoin durante un período de tiempo específico no puede ser representativo de su desempeño durante otros períodos de tiempo. El mercado de Bitcoin, al igual que otros mercados financieros, está en constante evolución y transformación.Es posible que los factores que influyeron en el precio de Bitcoin en 2017 ya no sean relevantes en 2023. Las nuevas regulaciones, el surgimiento de nuevas tecnologías de cadena de bloques y los cambios en la percepción pública e institucional o la adopción de Bitcoin sin duda han tenido un impacto significativo en el desempeño de Bitcoin entre semana.

En nuestro caso específico, es posible que la importancia de los lunes y sábados haya disminuido debido a la creciente adopción de Bitcoin por parte de las instituciones. Si bien Bitcoin fue comercializado principalmente por individuos en 2017, la situación cambió radicalmente entre 2020 y 2023, con un número cada vez mayor de empresas e instituciones financieras mostrando interés e invirtiendo en Bitcoin, mitigando el efecto tradicional de "fin de semana" en el criptomercado.

Un día ideal para operar con Bitcoin, ¿un mito del mercado?

A la luz de los análisis anteriores, parece claro que la realidad del mercado no se presta a generalizaciones simplistas. Por lo tanto, la noción de que existe un día "ideal" para comprar y vender Bitcoin no parece sostenerse, al menos no de manera consistente durante un largo período de tiempo. De hecho, nuestra investigación tiende a demostrar que las tendencias evolucionan con el tiempo, sujeta a una variedad de factores que van desde desarrollos tecnológicos regulares hasta cambios en la percepción y adopción de criptomonedas.

Sin embargo, nuestro análisis ha revelado un aspecto interesante: desde 2018, el jueves parece ser el día en el que Bitcoin presenta rendimientos negativos con mayor frecuencia. Este descubrimiento también confirma otros análisis que ya habían identificado al jueves como el día más volátil para Bitcoin en 2020, antes del Bullrun 2021 y el Bearmarket de los últimos dos años.

Esto podría sugerir cierta periodicidad en la volatilidad del mercado, y aunque debe recordarse que el rendimiento pasado no es garantía del rendimiento futuro, puede haber una forma de degradado de él.

Entonces, ¿cuándo vamos a comprar Bitcoin?

Para responder a esta pregunta, primero veremos una estrategia comercial bien conocida: promedio de costo del dólar (DCA)

DCA es una estrategia de inversión que implica dividir el monto total a invertir en partes iguales e invertir estas partes a intervalos regulares, independientemente del precio del activo en ese momento. En otras palabras, en lugar de intentar sincronizar el mercado para comprar en su nivel más bajo, invierte una cantidad fija a intervalos regulares, como cada semana o cada mes.

Ahora, en referencia a nuestros análisis anteriores, parece que el jueves suele ser un día de rendimiento negativo para Bitcoin. Esto significa que el precio de Bitcoin tiende a ser más bajo los jueves. Si esta tendencia continúa, comprar Bitcoin todos los viernes por la mañana podría ser una buena idea . De hecho, si el precio de Bitcoin es generalmente más bajo los jueves, aún podría estar en un nivel relativamente bajo el viernes por la mañana, lo que podría permitirle comprar Bitcoin a un precio más bajo.

Sin embargo, es importante tener en cuenta que este enfoque se basa en la suposición de que la tendencia observada en el pasado seguirá en el futuro, lo cual no está garantizado pero sería interesante probar este enfoque.

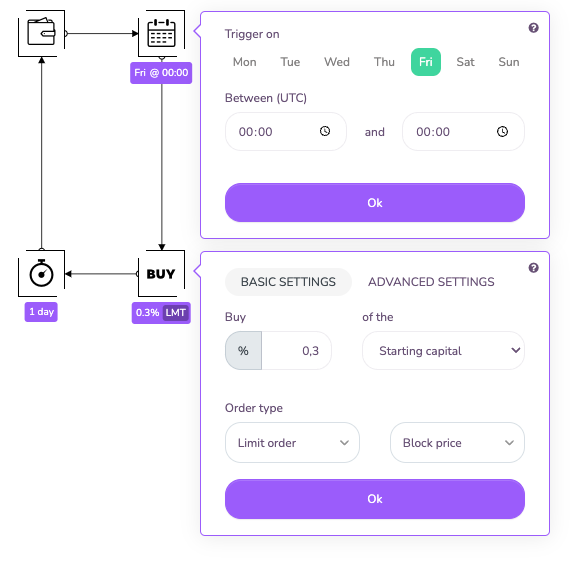

Gracias a Kryll.io, puedes crear y probar fácilmente este tipo de estrategia de forma gratuita utilizando el nuevo bloque Calendario . Este bloque le permite activar acciones específicas en un día particular de la semana o programar comportamientos específicos para su bot comercial en función de si es un día de semana o un fin de semana. De hecho, Kryll.io tiene las mejores herramientas para crear rápidamente este tipo de estrategia y realizar varios análisis . Con su backtest gratuito con más de 7 años de historial de precios de bitcoin al minuto y su editor visual, solo tomó unos minutos replicar la experiencia.

En nuestro caso, queremos comprar al cierre del jueves (es decir, el viernes a la medianoche UTC). Como queremos DCA todas las semanas durante más de 6 años, dividiremos nuestro capital en 313 partes iguales (52,1786 semanas al año, durante 5 años). Queremos comprar BTC cada semana por el 0,3% de nuestro capital inicial. Para ello, utilizaremos una nueva opción del bloque Comprar que nos permite comprar una parte de nuestro capital inicial. Para evitar errores con pedidos demasiado pequeños, empezamos con $5000 en capital y colocamos $15 por pedido cada semana.

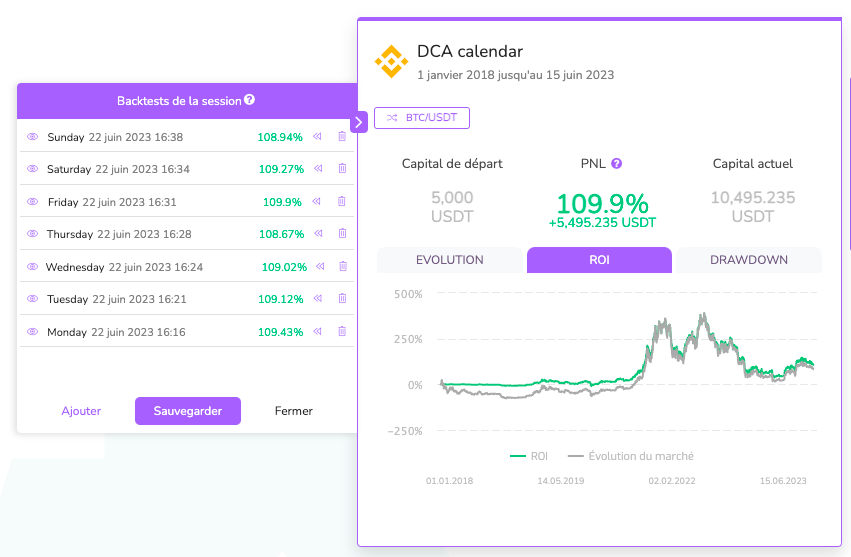

¿Qué nos dicen los resultados?

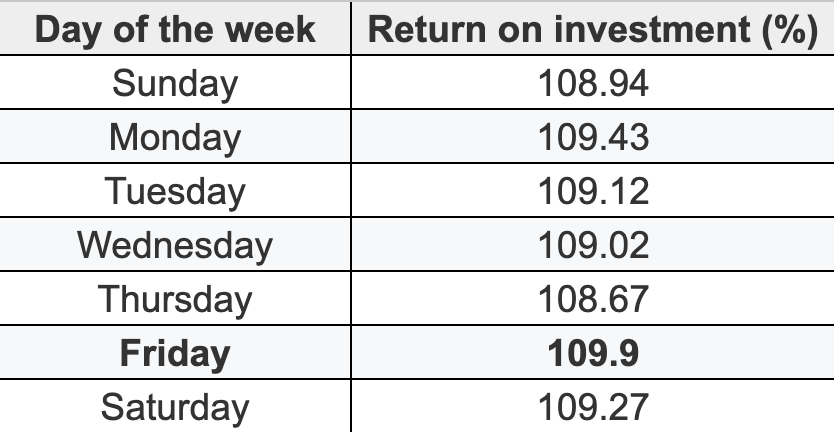

Luego de implementar y probar nuestra estrategia de compras semanales, obtuvimos el siguiente retorno de inversión (RoI) para cada día de la semana:

Estos resultados demuestran que el momento de las inversiones puede tener un impacto en los rendimientos, aunque sigue siendo difícil de comprender y controlar, y la diferencia final puede ser pequeña.

¿Qué más hemos aprendido?

La lección más importante que se debe aprender es no confiar ciegamente en los estudios realizados por otros, incluido este. Los datos pueden estar desactualizados, varios sesgos pueden estar presentes y nada mejor que un enfoque personal para aprender y mejorar. Esta es precisamente la razón por la que creamos Kryll.io .

Al usar herramientas como Kryll.io , puede crear y probar rápidamente diferentes estrategias de forma gratuita, luego ajustar su enfoque en función de sus propias necesidades y objetivos. Este enfoque puede ayudar a tomar decisiones de inversión más informadas y maximizar sus rendimientos potenciales.

Felices operaciones!

Website: https://kryll.io

Twitter ES: @Kryll_es

Twitter EN: @Kryll_io

Telegram EN: https://t.me/kryll_io

Telegram FR: https://t.me/kryll_fr

Telegram ES: https://t.me/kryll_es

Discord: https://discord.gg/PDcHd8K

Reddit: https://reddit.com/r/Kryll_io

Facebook: https://www.facebook.com/kryll.io

Support: support@kryll.io