La finance décentralisée peut paraitre difficile à appréhender pour les novices ou même pour certains faux débutants rebutés par l’apparence complexe et les frais de réseau notamment sur le réseau Ethereum lors des pics de la demande.

Nous allons donc cet article démystifier certain points et faciliter la compréhension général en répondant aux questions suivantes:

Quels sont les principaux avantages de la DeFi ?

Quels sont les risques avec les solutions?

Quels sont les cas d'utilisation potentiels de la DeFi ?

Rappel:

Définition et moteur principal de la finance décentralisée

La finance décentralisée (DeFi) est un écosystème d'applications (dapps) financières qui sont construites sur des réseaux blockchain (Binance Smart Chain, Ethereum, MATIC). Dans la majorité des cas, ces dApps sont open sources et fonctionnent sans autorité centrale avec un réseau peer to peer de validateurs (ou mineurs) récompensés par les frais réseaux lorsqu'il y a une interaction entre un ou plusieurs "smart contract"

Nous pouvons schématiser ce processus à l'échelle de l'utilisateur qui approuve le smart contrat lorsqu’il transfère des fonds depuis un wallet personnel, quand il interagit avec une dapp ou même lorsqu'il crée un smart contract.

Quels sont les principaux avantages de la DeFi ?

L'avantage principal de la DeFi est l'accès facile aux services financiers, en particulier pour ceux qui sont isolés du système financier actuel (bancariser les personnes en dehors du système bancaire). Un autre avantage de la DeFi est sa modularité avec les applications DeFi interopérables s'adaptant avec updates rapides sur les nouveaux marchés financiers, produits et services.

La finance traditionnelle s'appuie sur des d'intermédiaires de confiance comme les banques et les tribunaux, qui assurent la médiation.

Or, dans la DeFi, le moteur et le vecteur de cette médiation est le smart contract autrement dit un contract sous forme numérique avec une facilité déconcertante pour le client de l'approuver et de l'appliquer instantanément. C'est l'énorme avantage que propose la DeFi qui peut prêter automatiquement à un client un actif financier via le gage d'un autre actif (appelé le collatéral) comme un altcoin; ETH, USDT,BNB).

Dans un sous-domaine de la DeFi, nous avons également le développement de dApp de type marketplace(Rarible, Opensea, , Niftygateway et ou sites d'enchères décentralisés et spécialisés comme Auctionity(DomRider) avec très souvent une gestion simplifiée du site web dapps(les utilisateurs se transferts entre eux les actifs digitaux via les règles du smart contract préétablis et approuvés par les utilisateurs). Nous constatons donc ici un potentiel commerce DeFi non censurable (ou difficilement) proposant majoritairement la vente de produits digitaux uniques ou en édition limitée appelées NFT sous la forme d'oeuvres numériques lié ou non à un jeu décentralisé dont les plus connues sont Cryptokitties, Axie infinity, Godsunchained et Alienworlds sur wax qui se rapproche encore plus de la DeFi classique avec des notions de farming et de rewards supplémentaires que nous verrons plus loin dans l'article.

D'ailleurs, ce type de NFT "gaming" associe une valeur unique à l'item(appelé ici Metaverse) d'un jeu qui n'est plus forcément associé à une entreprise et son image(car ici le NFT est décentralisé) mais intégré à un réseau décentralisé public facilitant la confiance et l’esprit de la communauté "gaming" qui se réapproprie et se recentre sur son jeu vidéo préféré.

La gamification dans le jeu vidéo et potentiellement dans d'autres domaines prend donc une autre dimension avec l’utilisation du NFT et de son commerce via la DeFi.

En outre, l'accès à ces marketplaces dapps est même facilité via une simple approbation et reconnaissance de l'adresse de son wallet personnelle; ce qui constitue une avancée majeure dans l’accès aux services web avec une meilleure expérience utilisateur(ramification accrue et simplifiée dans le domaine du jeu) sans spam et sans risques de phishing par email.

Les avantages de la DeFi sont ici résumés pour ne pas complexifier l'article, car ils sont très nombreux avec une correspondance dans plusieurs secteurs d’activités(A.I, stockage de données, traçabilités des marchandises, locations de puissances de calculs pour certaines dApps) et sont indissociables de leurs applications(dapps) dont nous verrons dans certains exemples plus loin dans l'article.

Quels sont les risques?

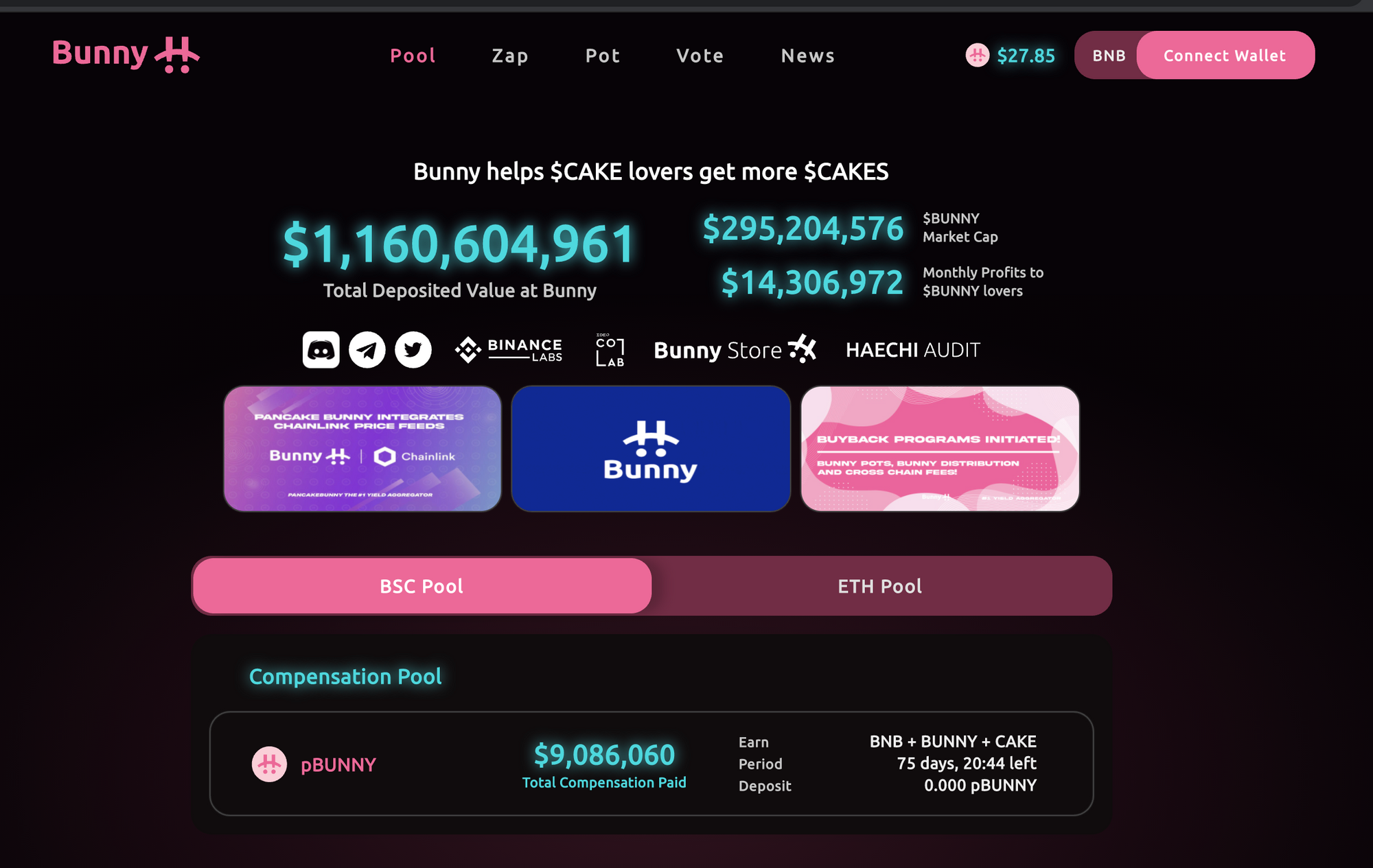

Nous avons vu que l'utilisation de smart contracts réduit les frontières entre les législations étant donné qu'il n'y a pas d’autorité centrale et qu'il est plus rapide qu'un contract classique. Mais ces derniers introduisent également de nouveaux types de risques au niveau de la sécurité informatique avec des bogues potentiels (exemple de PancakeBunny vu plus bas dans l'article), des vulnérabilités matérielles mais aussi humaines avec notamment l'hameçonnage ou phishing.

Les solutions:

- Allez sur les chan Telegram (Defi France) "de confiance selon vous" et monitorer les avis des utilisateurs et checker également d'autres medias propre aux blockchains ETH (https://defiprime.com/ethereum) et BSC (https://www.defistation.io/)

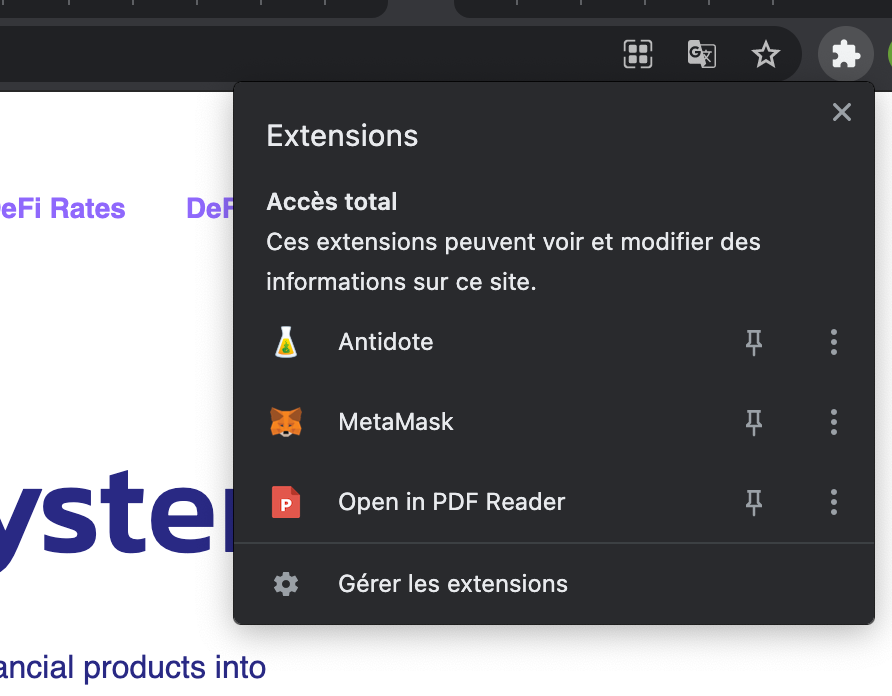

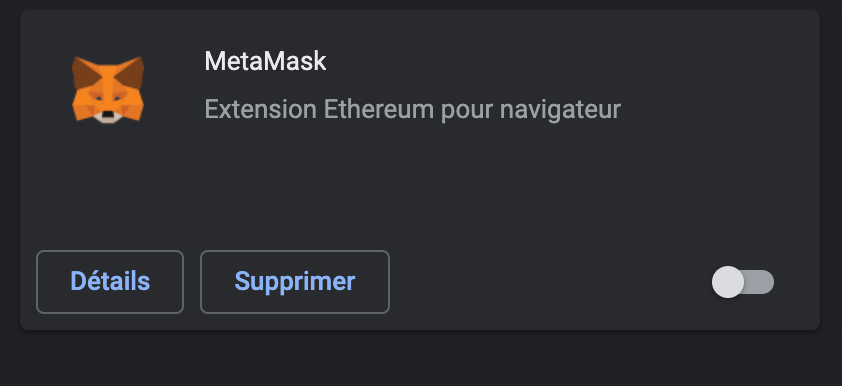

- Utiliser un navigateur spécialement et uniquement (dans cela évite le phishing depuis la boite email) pour les opérations sur la DeFi avec désactivation de l'outil Metamask après vos principales transactions (voir photos ci-dessous).

- Ne pas perdre la clé privée de son wallet lors de sa création ou alors opter pour une solution adapté aux débutants avec le wallet Coinbase et sa sauvegarde sur le cloud.

- Ne pas prendre de risque sur les faibles liquidités pouvant encore plus subir L'impermanent loss (déséquilibre significatif entre les prix de 2 actifs d'une paire en cas de grosses variations). Ainsi, un investisseur pourrait sortir avec moins d'argent qu'en simplement faisant du "Hold". Une des solutions est de déposer vos coins dans un pool de staking(catégorie pools de PancakeSwap) pour les bloquer via (Smart contract que vous avez approuvé) et être rémunéré par les tokens souvent nouveaux (sauf CAKE) et mis en avant par le protocol.

L'autre possibilité est de farmer sur les paires stablecoin (cryptomonnaie adossée aux valeurs fiat comme le dollar), mais les rendements sont généralement plus faibles (mais souvent plus intéressant que le Livret A) car le rendement rémunère très souvent le risque...

- Risque de flash loan avec le récent hack de PancakeBunny (voir photo plus loin) Le flash loan est assimilé à un prêt très rapide effectué par des professionnels afin de tester ou de nuire avec pour conséquence une baisse de la liquiditée au moins à court terme de la paire) d'où le fait de faire des recherches avant de se lancer (voir l'article sur le monitoring des dapps) avec également une vérification si la paire est liquide avec un volume suffisant sur Coingecko).

- Vérifier si les dapps ont eu des Audits de sécurités(sur leurs pages web ou leurs communications via Twitter...voir l'article sur le monitoring des dapps.

- Étudier l’éventualité de prendre un assurance en cas de hack (Nexus Mutual étant la plus connue) https://nexusmutual.io/token-model.html

- Attention aux "Rugpull": Cela arrive quand les développeurs partent avec la caisse via une porte dérobée dans le smart contract du protocol d'où l’intérêt des mises en gardes précédentes.

Quels sont les cas d'utilisation potentiels de la DeFi ?

Police d’assurance

- Comme énoncé précédemment, nous avons la possibilité de souscrire à une police d'assurance via la DeFi pour se protéger des hacks (Nexus Mutual étant la plus connue) https://nexusmutual.io/token-model.html

Farming

- En cryptomonnaies, le farming, ou l'agriculture, consiste à déposer des unités d'une monnaie virtuelle dans une pool de liquidités (paire token A/token B) sur un protocole DeFi, afin de bénéficier de récompenses. Les prêteurs sont récompensés sous forme de tokens, des jetons de gouvernance (CAKE, voir photos plus loin).

Pour simplifier et mieux comprendre, l'utilisateur(farmer) est son propre exchange (en partie) avec des récompenses sur les portions des frais générés par les transactions de la pool de liquidités contrairement à l'Exchange (Binance, Kucoin) traditionnel qui va encaisser et centraliser l’intégralité des frais sur les opérations.

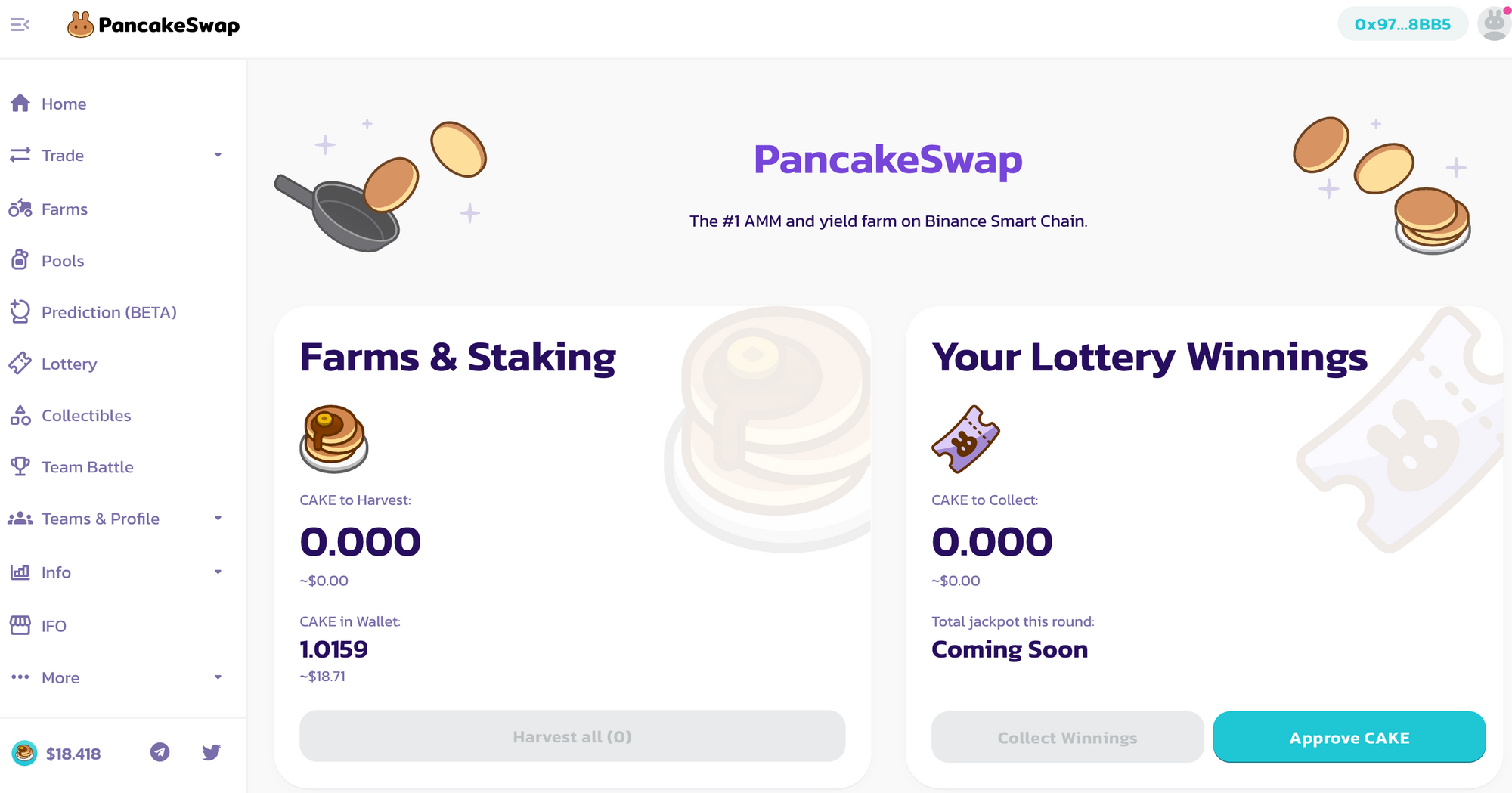

À la place d'avoir des orders books classiques sur les exchanges, les AMM (automated market makers),à l'instar du protocol dapp pancakeswap (voir photo ci-dessous), permettent aux utilisateurs d'échanger (swap) des cryptomonnaies en pair à pair via les pools de liquidité déposées et actées numériquement sur des smart contracts.

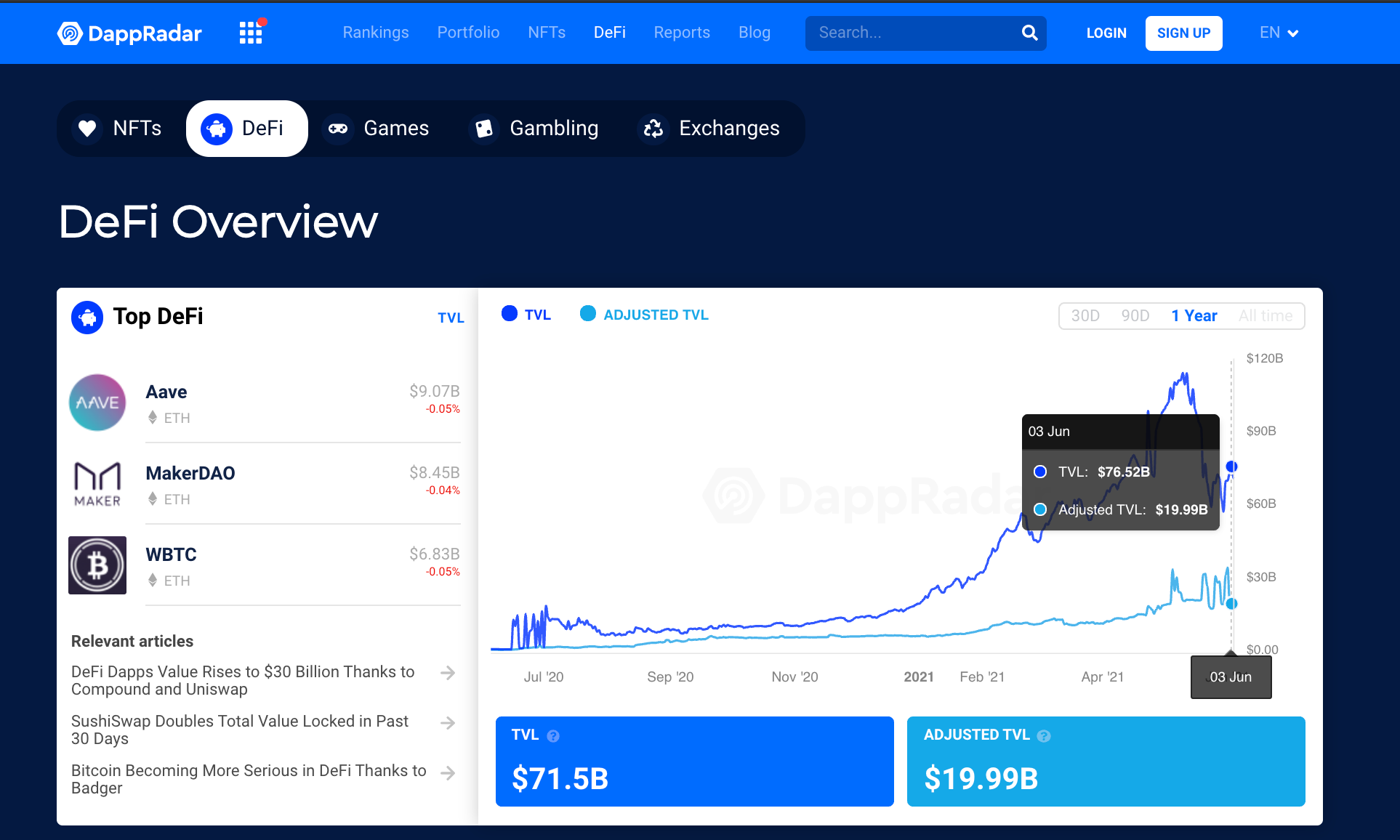

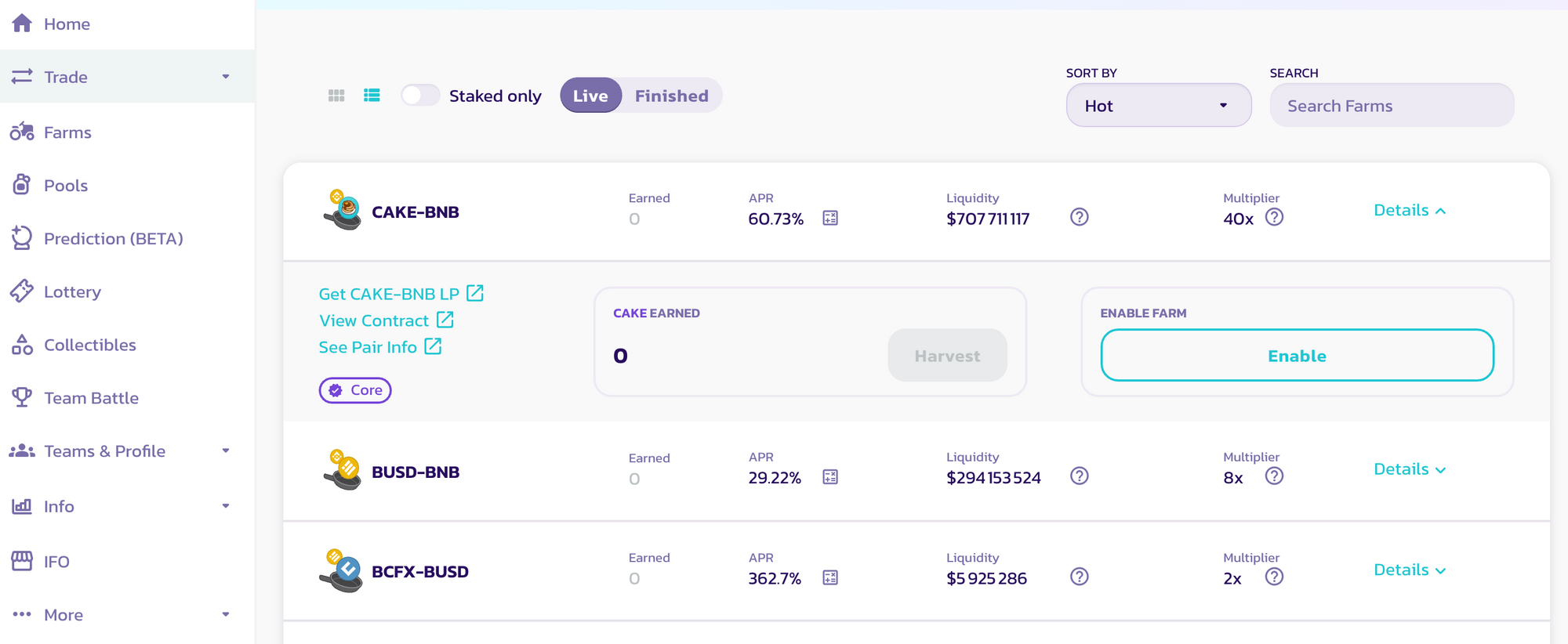

En temps normal, vous êtes rémunéré selon la formule suivante: (0.3% du volume d'échange sur votre paire) x (votre % dans le pool de liquidité de la paire, par exemple ETH/COMP sur Uniswap) mais la BSC (Binance smart chain), concurrent d'Ethereum, se permet de booster la rémunération du farming en visant un volume d'utilisateurs élevés attirés par des frais de transaction attractifs et bon marché (voir photo si dessous pour les rendements).

Un tutoriel video de PancakeSwap est disponible via ce lien avec photos descriptives (ci-dessous)

Exemple de Farming(voir la catégorie "Farms" sur Pancakeswap):

Exemple: Pour un capital globale ciblé mis à disposition en farming ("Enable" si vous approuvez cette fonction après l’obtention de votre token spécial "LP"(Liquidity provider, "fournisseur de liquidités") sur CAKE-BNB.

Autrement dit, ce token LP fournie la preuve que vous avez acté votre intention de farmer la paire CAKE-BNB en proportion 50/50 (Comme dans le tutoriel de video, vous pouvez suivre la premiere étape d'échange (swap) de vos crypto en CAKE (50%) puis BNB (50%) dans la partie swap du protocole, puis approuver, bloquer la paire LP correspondante (ici CAKE-BNB LP) et enfin, vous pouvez "approuver" cette paire LP pour activer le farming final ("Enable" sur la photo).

Pour désactiver le farming ("Unstake"), suivre les étapes dans le sens inverse en sachant que vous avez aussi l'option d'approuvez le contract "harvest" moissonner pour libérer vos récompenses en tokens et les utiliser suivant votre money management.

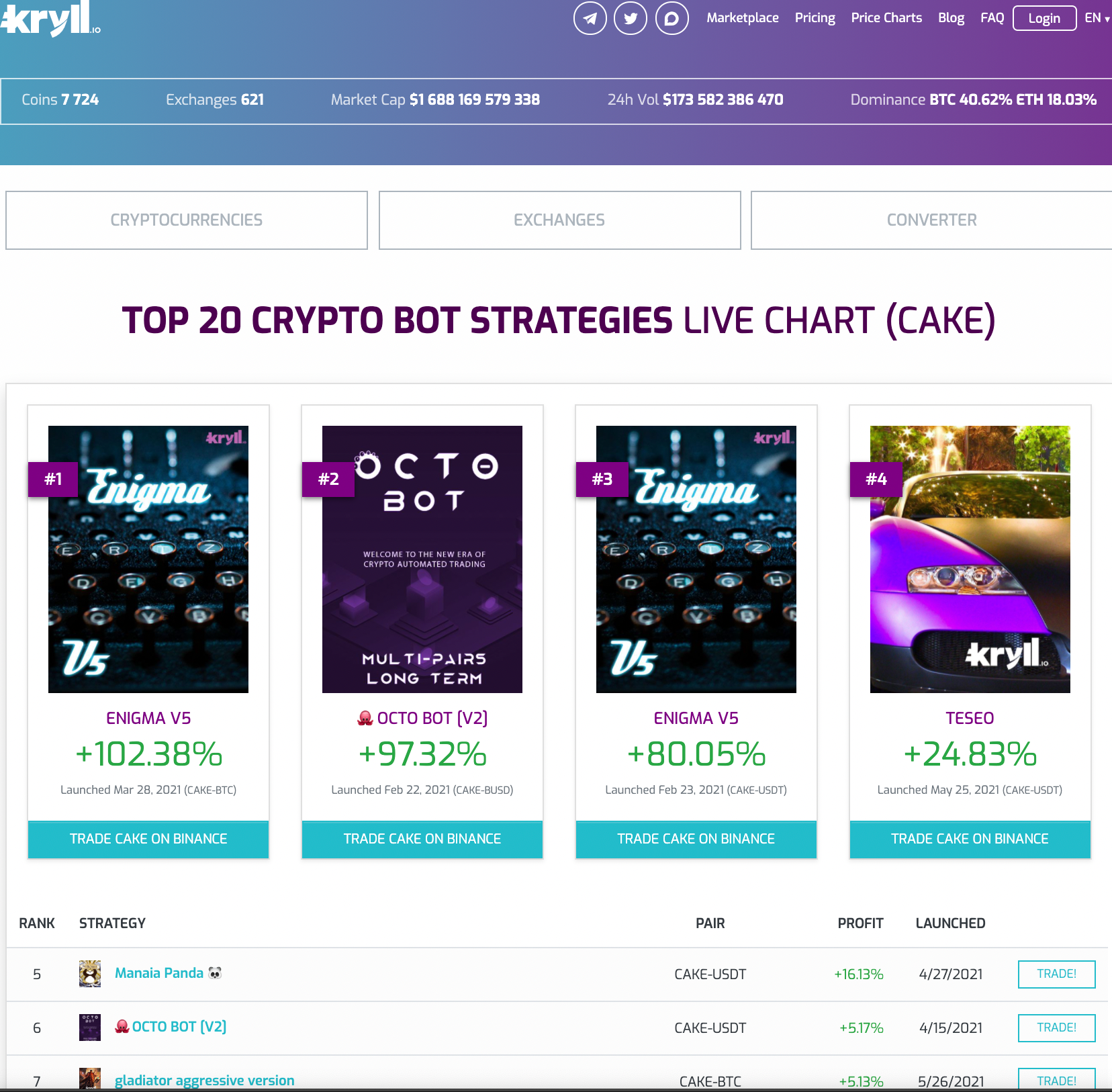

Exemple concret de Monney management DeFi vers Cefi(Binance.com) avec Kryll.io

L'exemple le plus concret en rapport avec Kryll est de moissoner les tokens CAKE farmé puis de les transferer vers un Exchange(Binance) partenaire de Kryll.io afin de choisir la stratégie adapté au token CAKE.

Vous pouvez facilement vérifier la compatibilité des bots de trading

👉copier/coller le lien:https://coin.kryll.io/strats/currency/cake et remplacer par le coin ciblé(ici CAKE).

Vous pouvez voir sur la photo ci-dessous, les résultats actuelles des stratégies du marketplace Kryll en live et choisir la plus adaptés au marché selon la description de la stratégie et de vos objectifs avec l'option éventuel d'un Backtest et d'une aide sur le Chan Telegram support dédié et géré par le Publisher(lien dans la description de la stratégie).

Si selon vous, le marché est dans une tendance baissière, vous pouvez Swap vs CAKE en USDT puis faire dépôt sur Binance avec lancement du Bot trading sur la stratégie adaptés à la paires CAKE/USDT.

Cas particulier du Staking-Farming:

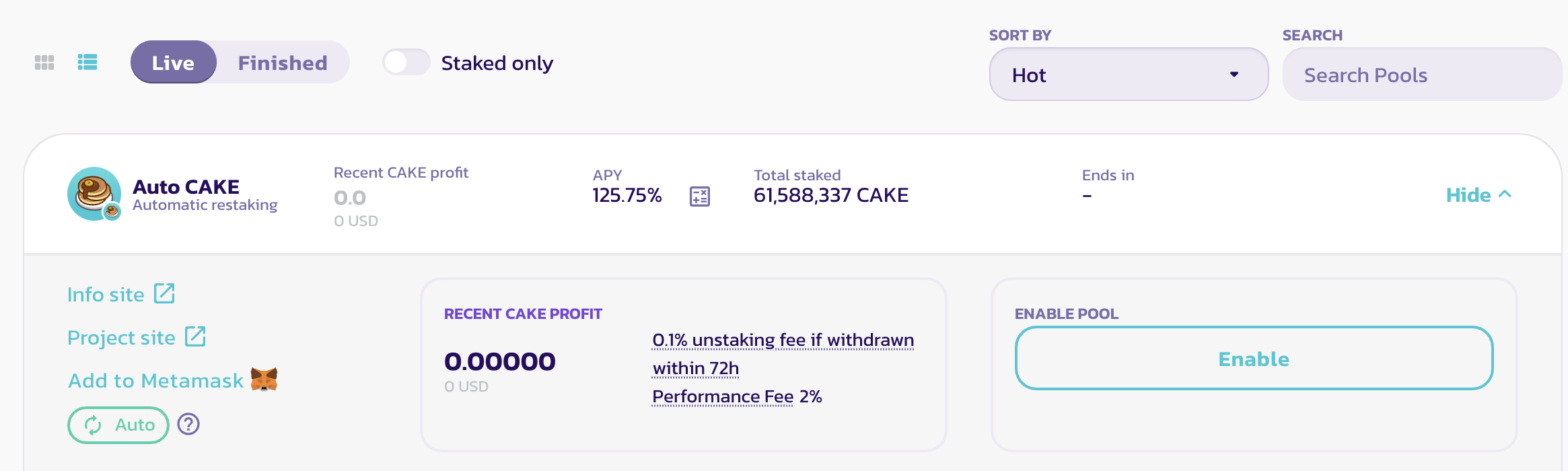

En sélectionnant la catégorie "Pools"(Syrup Pool), vous avez un Farming particulier de type "staking" (blocage de tokens Cake via un contract numérique que vous pouvez approuver) qui vous récompense automatiquement , via les règles du smart contract, avec continuité de production de nouveaux tokens tant que vous n'approuvez pas le smart contract concernant le retrait.

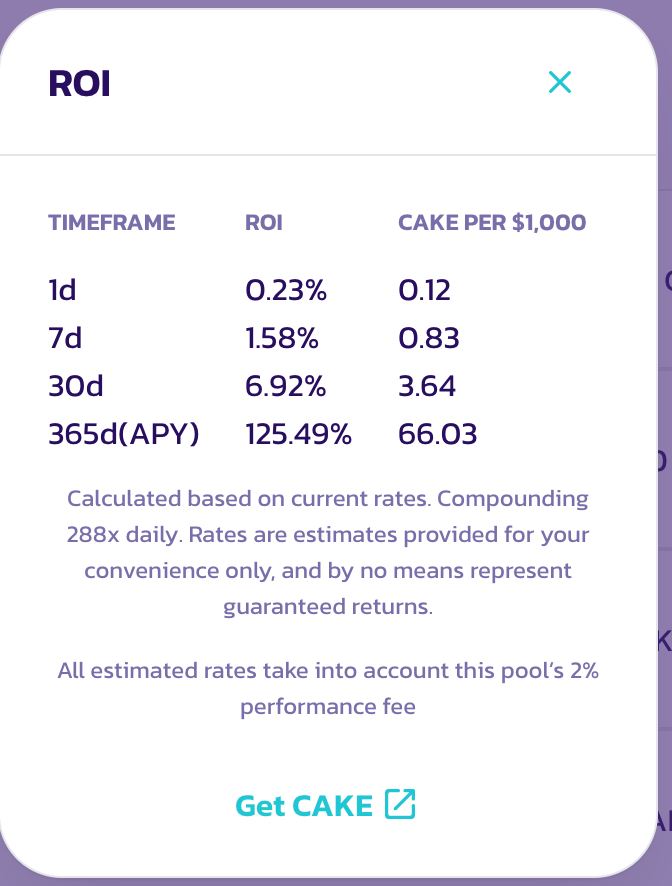

Ceci est un exemple de rendement(ROI) "Auto Cake" sachant que ce Staking-Farming de CAKE a la particularité de générer des intérêts composés d'où la mention "AUTO" avec des rendements un peu plus élevés que la moyennes (ici, les autres propositions de staking-farming propose un lien smart contract "harvest"(moissonner) afin d'échanger les tokens produits en tokens CAKE puis approuver de nouveau manuellement un staking des tokens CAKE et reproduire d'autres tokens.

Demander un prêt automatisé (sans justificatif de documents)

Cas pratique avec prêt sur gage (ici BNB via Compound, Aave sur Ethereum ou Venus sur BSC plus accessibles et moins cher).

Exemple de la dapp du protocol Venus sur la BSC

Sans rentrer dans les détails voici, le Dashboard (ci-dessus) de la dapps Venus (XVS) avec à droite les token que vous pouvez mettre en gages(appelés collateralisation) des tokens dont l'USDC et BNB afin d'avoir en contrepartie des stablecoin VAI (via production aussi appelé "mint"). Le montant que vous pouvez mint dépend du marché (voir sur la photo la "fenêtre Avaible Credit" et n'excède rarement les 60% maximum de votre token mis en collatéral) sachant que si la valeur du collatéral se rapproche trop des 60% de la valeurs des VAI mint, vous pouvez vous faire liquider.

D'où l'importance de monitorer le protocol en cas de forte chute et de rembourser petit à petit via les plus value réalisés tout au long de la hausse.

Ici, nous avons mis en collatéral du BNB et nous nous apprêtons à mint 1,4 VAI

Nous avons minté des VAI que nous pouvons transférer vers par exemple un bot Kryll ou un autre type d’investissement en faisant attention de monitorer le cours du BNB car vos collatéralisation peut être liquidé en cas de baisse de marché très forte.

Une version test est proposée via ce lien si vous voulez vous familiariser avec le protocol sans prendre de risque:

Conclusion

La finance décentralisée est disruptive face aux services financiers et politiques traditionnels.

Elle permet potentiellement de bancariser certaines populations (via ce système décentralisé) et peu ainsi éviter la censure et de discrimination politique et financière.

En pratique, la DeFi permet déjà une très grande économie sur les frais de transferts et sur les rendements (par rapport à la finance classique) étant donnés que les intermédiaires de confiances sont réduits à leurs strictes minimum(le réseaux étant décentralisée avec le code en open source).

Néanmoins, comme toute technologie nouvelle, la DeFi comporte un risque avec notamment des failles de sécurités malgré les audits de sécurités et c'est d'autant plus risqué que le protocole est centralisé et jeune à l'instar de la BSC. D'où la constatation d'une gestion de risque adapté de la part des whales qui n’hésite pas à calculer le gain/risque de prendre position sur BSC tout en conservant la plus grande partie de leurs portefeuilles sur le réseau Ethereum malgré les frais mais avec une meilleure décentralisation et une sécurité plus accrue(avec plus de recul que sur la BSC) notamment sur les protocols les plus connues comme AAVE et COMPOUND.

Avec une potentielle mise à l'échelle mondiale pour le marché de masse, la DeFi peut révolutionner la finance traditionnelle pour qu'elle soit plus transparente et équitable mais elle peut aussi remettre en cause la psychologie des utilisateurs trop souvent centrés sur les produits souvent gratuit mais centralisé des GAFAM avec le commerce des données numériques que l'on connait.

Happy trading!

Website : https://kryll.io

Twitter : @Kryll.io

Telegram EN : https://t.me/kryll_io

Telegram FR: https://t.me/kryll_fr

Discord : https://discord.gg/PDcHd8K

Facebook : https://www.facebook.com/kryll.io

Support : support@kryll.zendesk.com